开年一路高歌猛进,Optimism治理代币OP有何价值支撑?

币安(Binance)最新可用网址(点击下图直达注册!)

原文:《The State of Optimism》by Ben Giove,Bankless

编译:aididiaojp.eth,Foresight News

Layer 2 战争越来越白热化,Bankless 正在通过深入研究链上指标来判断究竟谁是赢家?上周我们分析了 Arbitrum,现在让我们看看与它旗鼓相当的竞争对手:Optimism。

Optimism 与 Arbitrum 都是 optimistic rollup 方案,它已成为以太坊领先的扩展解决方案之一。

Layer 2 概念存在已久,但最近几个月因第一个 rollup 代币 OP 的出现,Layer 2 再次受到关注。

OP 一直是 2023 年初表现最好的代币之一,涨幅高达 227%,相对于以太坊上涨了 135%。Optimism 现在的完全流通市值为 130 亿美元,与 Solana 相当。

来源:%20TradingView

这就引出了一些问题,Optimism%20的高估值是否合理?基本面是否支持%20OP%20的出色表现?Optimism%20在竞争激烈的%20L2%20赛道中处于什么位置?

本文将尝试通过三个方面来回答这些问题:

关键绩效指标 Optimism%20生态主要%20DApps 即将到来的增长催化剂和风险因素关键绩效指标

TVL

Optimism%20的%20DeFi%20TVL%20目前为%207.87%20亿美元,它是%20TVL%20排名第二的%20Layer%202,仅次于%20Arbitrum(13.9%20亿美元),也是%20DeFi%20Llama%20跟踪的第七大区块链网络。

Optimism%20DAA%20-%20来源:%20Artemis

Optimism%20的%20TVL%20在所有公链锁仓价值中的占比在过去一年中持续上升,从%200.2%%20上升到%201.2%。它在%20Layer%202%20中的份额也大幅增长,在此期间从%2013.5%%20增加到%2035.2%。

这种增长可能是由%202022%20年%204%20月推出的治理代币%20OP%20推动的。Optimism%20向平台用户空投了%20OP,是「四大%20L2」(Optimism,Arbitrum,StarkWare%20和%20ZkSync)中第一个推出代币的项目,这有助于引导流动性和%20TVL%20在去年夏季的增长。

用户

Optimism%20在%202022%20年活跃地址大幅增长,与第一季度相比,第四季度的每日活跃地址总数%20(DAA)%20增长了%204%。

Optimism DAA - 来源: Artemis

这种增长可能归因于网络上 DApps 的使用,例如 Synthetix 生态系统中的项目,以及上述激励计划。

更深入地研究,我们可以看到 DAA 在年底飙升,从第三季度到第四季度环比增长 152.7%。用户的激增在很大程度上是由于 Optimism Quests 活动的发布,这是一个类似于 Arbitrum Odyssey 的程序,用户可以通过与网络上的 dApp 交互来领取 NFT。

现在 Optimism Quests 已经结束,Optimism 的用户数量似乎正在向之前的水平靠拢,与去年第四季度相比,2023 年第一季度的交易量环比下降 7.2%。

交易量

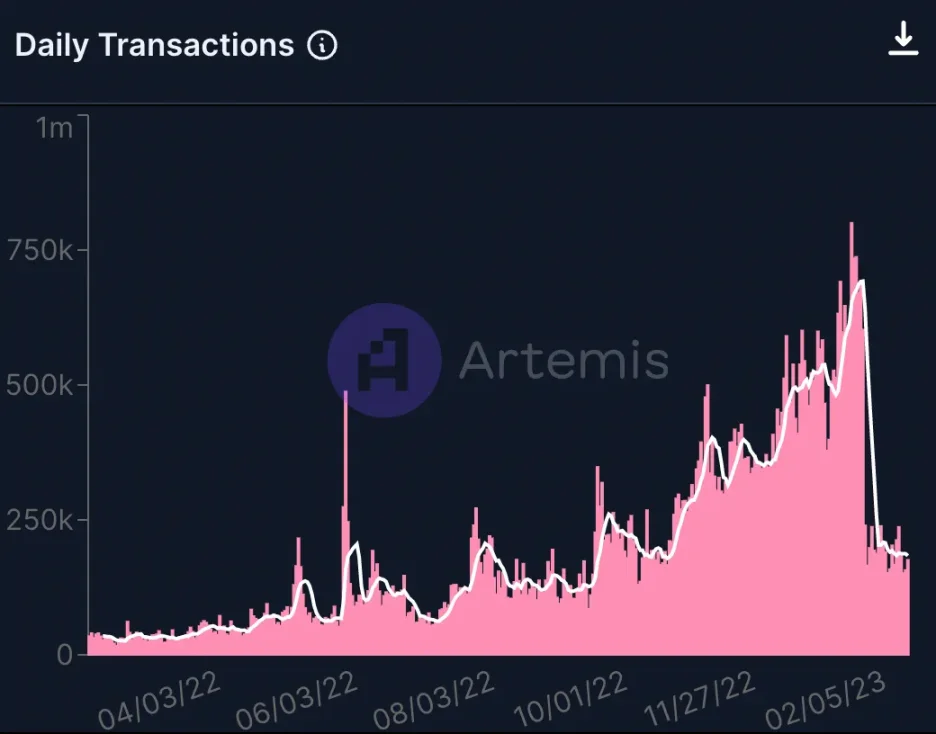

与用户数一样,Optimism 的交易数量在 2022 年期间猛增,第四季度的总交易量与第一季度相比增长了 851%。这一增长在第四季度达到顶峰,与第三季度相比,交易量环比增长 144.8%。

Optimism Daily Transactions - 来源: Artemis

虽然其中一些交易指标可以归因于 dApp 的使用,如活跃地址,但这个数字似乎被 Optimism Quests 夸大了。1 月 18 日 Quests 结束后,第一季度交易量立即下降。

热门 DApp

虽然不像 Arbitrum 等其他 L2 生态应用广泛,但 Optimism 在使用 OP Stack 构建的通用和特定于应用程序的 rollup 中,在多个领域拥有越来越多的 dApp。让我们谈谈下面的一些热门代表:

VelodromeVelodrome 是 Optimism 生态中 TVL 最大的 dApp,价值为 1.78 亿美元。在 2022 年 7 月 Optimism 对 质押 veVELO 的用户进行 OP 空投后,Velodrome 开始崭露头角。VELO 持有者质押 veVELO 后可以获得 NFT,作为能够在平台上获得空投权益的凭证。

Velodrome 从稳定币和 LSD 等协议中发现了 PMF,希望通过回报 veVELO 锁仓者来控制代币释放并激励流动性。目前,veVEL 可以为锁定四年的持有人提供高于 52% 的年化回报率。

尽管 Solidly AMM 架构与 Uniswap V3 相比没有竞争力,但 Velodrome 似乎仍然抓住了社区的核心,并开辟了一个以流动性为中心的利基市场。

SynthetixSynthetix 不仅是以太坊上的 OG DeFi 协议之一,而且是最早迁移到 L2 的主要协议之一,于 2021 年 7 月部署在 Optimism 上。

目前有超过 1.93 亿美元的 SNX 质押在 Optimism 上,其中包括 4800 万美元的 sUSD 供应量。许多协议为了利用 sUSD 流动性,选择在 Synthetix 之上构建项目,包括永续合约交易所 Kwenta、期权 AMM 协议 Lyra,以及 Parimutuel 市场协议 Thales。

在过去的几个月里,Synthetix 正在面临许多挑战,最明显的是费用收入的急剧下降,但有几个值得注意的催化剂即将出现,例如继续采用其 V2 perps 和即将推出的 Synthetix V3。

LatticeLattice 是一家基于 OP Stack 构建链上游戏的开发商。OP Stack 是一个用于创建自定义的模块化 rollup 的框架,如果这些框架使用的是相同的序列器,则可以相互组合。

Lattice 开发了两款游戏:OP Craft,一款类似 Minecraft 的游戏,用户可以在开放世界中进行建造,以及战斗类游戏 Sky Strife。

OP Craft 目前只进行了为期两周的演示,但它和将于 2023 年晚些时候推出的 Sky Strife 都将在完全使用 OP Stack 构建的自定义 rollup 上运行。鉴于游戏在加密原生世界的吸引力,Lattice 的发布可以作为一个重要的入口,将用户带入 Optimism 生态系统。

未来展望

增长催化剂

Optimism 将有一些重要的催化剂出现,有助于在未来几个月维持其增长。

其中第一个是即将于 2 月空投的 1000 万 OP 代币(按当前价格计算价值 2640 万美元)。该空投将通过追溯性公共产品资金 (RPGF) 分配给生态系统内的各个利益相关者,具体将由 Optimism Citizen House 的成员投票决定。Citizen House 是 Optimism 内部的两个治理机构之一,成员资格通过 soulbound NFT 决定。

通过 RPGF 分配给项目的 OP 是重要的用户激励方式,并且如果市场继续走高,这有助于引导网络上的用户和流动性进入。从长远来看,Optimism 使用 RPGF 和实验性治理模型可以帮助吸引理想主义且以长期为导向的开发人员加入。

Optimism 即将出现的另一个催化剂是 Bedrock。Bedrock 是一项重要的网络升级,旨在降低交易成本并提高交易速度。Bedrock 还将通过允许 rollup 更容易地从 optimistic rollup 过渡到 zk-rollup 来帮助提高 Optimism 的模块化。批准运行 Bedrock 的投票目前正在通过 Layer 2 的治理流程。

刺激 OP 进一步增长的第三个催化剂是 OP Stack 的日益普及。不仅一些游戏是基于 OP Craft 框架开发,其他项目也开始利用该技术,其中一个例子是由 Ribbon 开发的去中心化期权交易所 Aevo。Aevo 是一个基于订单簿的期权交易所,并将在未来几个月内推出自己的定制 Layer 2。

风险

Optimism 无疑开辟了一个利基市场,并催生了许多增长催化剂。它的生态系统正在增长,但也面对日益激烈的竞争。

Optimism 的激励措施在吸引用户、流动性和应用协议到网络上已被证明是成功的,但我们有理由怀疑他们是否以能够最大化其长期投资回报率的方式分配这些激励措施。

迄今为止,Optimism 已经发放了 6990 万美元的奖励。自 2022 年 11 月以来,Optimism 在 L2 中的 TVL 份额从 46.6% 下降到 35.5%。

这种损失最终变成了 Arbitrum 的收益,因为尽管他们没有代币,但在此期间他们的市场份额从 49.8% 增加到 62.1%。

Optimism 的金库里还有大量火药。但 Optimism 在没有新用户或资本进入加密货币并且在 DeFi 没有主导 L2 的时候空投了大量代币。

随着 StarkNet、Fuel、Polygon 的 zkEVM、Scroll,当然还有 Arbitrum 等网络上线或推出自己的代币,L2 领域的竞争将加剧。其他用例的优势尚未确定,但有理由怀疑 Optimism 将会面临挑战。

然而,竞争并不是 Optimism 今天面临的最大风险。

与 Arbitrum 和其他 Layer 2 一样,Optimism 长期成功的最大威胁是网络的中心化趋势。根据 Layer 2 beat,Optimism 有几个关键的中心化趋势,例如尚不支持欺诈证明、具有中心化排序器、可升级合约以及在验证器失败时没有提议区块的机制等。

大多数 Layer 2 都有适当的护栏,以尽量减少用户资金损失的风险。尽管很多项目已经研发多年,但在宏伟的计划中,rollups 仍然是新兴技术。

然而,Optimism 在安全的情况下尽快实现去中心化才是绝对关键的,因为这些中心化趋势造成的资金损失可能会对网络的增长前景产生灾难性影响。

小结

Optimism 生态系统正在快速发展,即将出现的许多催化剂可以帮助它保持在增长轨道上。尽管只有约 5% 的 OP 供应量被释放到流通中,其 FDV 可能在短期内膨胀,但 Optimism 的使用量似乎保证了与其他非以太坊 L1 和 L2 网络同等的估值。

使用量的剧增在很大程度上可以归因于激励措施, Optimism 设法利用这些激励措施确保自己与 Arbitrum 同等的的头部 L2 的地位。然而随着竞争的加剧,人们有理由怀疑 Rollup 是否在不合时宜的时间部署了一些弹药以吸引最大数量的用户和流动性。

除了存在的中心化问题,Optimism 的灵丹妙药可能是 OP Stack。如果 OP Stack 成为开发自定义 L3 的标准,Optimism 应该会从使用该框架的 rollup 之间的可组合性中受益匪浅。

截至今天,Optimism 似乎并不是领先的 Layer 2,但仍有很多理由对其未来的增长前景持乐观态度。